Vous avez reçu un avis de mise en recouvrement (AMR) et vous souhaitez le contester?

Bien souvent, une telle situation résulte d'un simple contrôle sur pièces, c'est à dire lorsqu'un agent des impôts constate une ou plusieurs erreurs en votre faveur en consultant votre dossier fiscal et les déclarations qu'il contient (ex. déficit déduit deux fois, abattement ou exonération appliqués à tort etc.).

Les rappels d'impôts peuvent également procéder d'un contrôle fiscal dit "externe", c'est à dire dans le cadre d'une procédure beaucoup plus lourde pour le contribuable concerné: une vérification de comptabilité pour une activité professionnelle ou un examen de situation fiscale et personnelle (ESFP) lorsqu'il s'agit d'impositions personnelles.

Dans ces deux cas, le Service d'assiette compétent adresse une proposition de rectifications afin d'arrêter les nouvelles bases, puis, après épuisement des voies de recours pré-contentieuses, les impositions supplémentaires.

Bien souvent, ces rappels d'impôt sont notifiés par voie d'avis de mise en recouvrement, document distinct des avis d'imposition (voir ci-après).

Si ces rappels sont fondés, le contribuable n'est pas pour autant démuni de tout moyen de contestation.

Encore faut-il en effet que l'avis de mise en recouvrement notifié soit établi en bonne et due forme.

- Avis d'imposition ou avis de mise en recouvrement

- Mentions obligatoires de l'AMR

- Quand contester un AMR?

- Comment contester un AMR?

Avis de mise en recouvrement versus avis d'imposition

Un avis de mise en recouvrement (ou AMR) ne doit pas être confondu avec un avis d'imposition.

L'impôt sur le revenu et les impôts directs locaux (taxe d'habitation, taxe foncière, CFE etc.) sont recouvrés par voie de rôle, c'est à dire par un document émis par le comptable public. Les rôles n'étant pas destinés au contribuable, seuls sont adressés à ces derniers des extraits de rôle.

Tel est notamment le cas de l'avis d'imposition en matière d'IR qui est adressé chaque année aux contribuables en septembre. L'avis d'imposition est donc un extrait du rôle de l'impôt sur le revenu.

Les autres impôts ne donnent pas lieu à émission d'un titre, l'impôt ou la taxe, calculé par le contribuable (ex. l'IFI, la TVA, l'IS), doit être acquitté spontanément.

Ce n'est qu'en cas de défaut de paiement à l'échéance qu'un titre valant créance du Trésor sur le contribuable est émis: c'est l'avis de mise en recouvrement.

Mais l'AMR peut également être utilisé pour le recouvrement des impôts directs, en particulier suite à un rehaussement notifié par l'administration fiscale.

Il n'est donc pas rare en pratique de recevoir des rappels d'impôts en matière d'IR, de taxe d'habitation ou de taxe foncière par voie d'avis de mise en recouvrement, plutôt que par voie d'avis d'imposition.

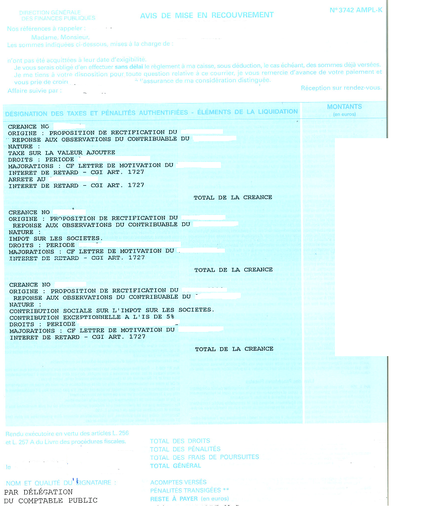

Il est assez aisé d'identifier les AMR: la mention "Avis de mise en recouvrement" apparaît distinctement, il contient des mentions obligatoires et doit être signé par le comptable public compétent (au contraire des avis d'imposition) - voir ci-dessous pour un exemple:

Les mentions obligatoires de l'avis de mise en recouvrement

Dans la mesure où l'AMR authentifie la créance du Trésor à l'encontre du contribuable, il doit comporter, pour être valable, l'ensemble des mentions obligatoires prévues à l'article R.*256-1 du Livre des Procédures Fiscales.

Ces mentions sont les suivantes:

- Identification du redevable (nom, prénom et adresse / pour les personnes morales: dénomination sociale, forme et siège social)

- Indication, pour chaque impôt ou taxe, du montant global des droits, des pénalités et des intérêts de retard qui font l'objet de cet avis

- Mention que d'autres intérêts de retard pourront être liquidés après le paiement intégral des droits

- Lorsque l'avis de mise en recouvrement est consécutif à une procédure de rectification, il fait référence à la proposition de rectifications et, le cas échéant, au document adressé au contribuable l'informant d'une modification des droits, taxes et pénalités résultant des rectifications (ex. en cas de correction suite aux éléments apportés en réponse à la proposition de rectifications).

L'AMR doit en outre être daté et revêtu du visa du comptable public compétent chargé du recouvrement (indiquant son nom et prénom ainsi que sa qualité).

Toute omission de ces mentions est sanctionnée par la nullité de l'AMR et peut donc constituer un moyen efficace d'obtenir le dégrèvement des impositions supplémentaires mises à la charge du contribuable.

A condition toutefois de soulever le caractère irrégulier de l'avis de mise en recouvrement au moment opportun.

A quel moment contester la régularité de l'AMR?

Si vous constatez qu'une des mentions obligatoires est manquante sur l'AMR dont vous avez été destinataire, prenez garde à ne pas soulever trop tôt ce vice de forme dans votre lettre de contestation.

En effet, les AMR peuvent être régularisés tant que le délai de répétition n'est pas expiré.

Par exemple, si l'administration vous a adressé fin 2017 une proposition de rectifications relative à votre impôt sur le revenu 2014, le délai de répétition expirera le 31 décembre 2020.

L'administration peut donc émettre un nouvel AMR avant cette date afin de régulariser la procédure d'imposition.

Si elle ne le fait pas, la procédure de recouvrement est nulle et la décharge des impositions supplémentaires notifiées par voie d'AMR irrégulier s'impose.

Il faut donc s'armer de patience et soulever uniquement le vice après l'expiration du délai de répétition.

Contestation de la validité de l'AMR: comment faire en pratique?

Une fois réceptionné l'avis de mise en recouvrement, le seul moyen de contester les impositions supplémentaires notifiées est de formuler une réclamation contentieuse.

A cette fin, vous pouvez utiliser notre modèle de réclamation contentieuse disponible en téléchargement libre.

Mais attention, il ne s'agit pas de soulever le vice de forme de l'AMR immédiatement mais plutôt de gagner du temps en faisant valoir d'autres motifs de contestation des rappels notifiés, même si ces motifs n'ont aucune chance de prospérer.

Il restera alors à contester la décision de rejet de la réclamation devant le Tribunal administratif.

Ce n'est que lorsque le délai de répétition sera expiré qu'il conviendra de faire état, devant le Tribunal, de l'irrégularité de l'AMR par le biais d'un mémoire complémentaire.

L'irrégularité formelle commise par les services du recouvrement ne pourra alors plus être régularisée par l'émission d'un nouvel AMR.

Le cas pratique suivant montre comment une bonne gestion du calendrier de la procédure permet d'aboutir à la décharge des impositions notifiées par voie d'AMR irrégulier:

- Réception d'une proposition de rectifications en décembre 2017 au titre de l'année 2014: le délai de répétition expire au 31 décembre 2020. Au-delà de cette date, aucune régularisation d'un AMR irrégulier n'est possible

- Janvier - septembre 2018: phase de pré-contentieux (observations du contribuable, recours hiérarchiques éventuels etc.)

- décembre 2018: réception d'un avis de mise en recouvrement ne comportant pas toutes les mentions obligatoires (ex. aucune référence à la proposition de rectifications à l'origine des impositions supplémentaires)

- Mars 2019: dépôt d'une réclamation contentieuse contre l'AMR

- Juin 2019: décision de rejet de la réclamation contentieuse

- Août 2019: saisine dans le délai de 2 mois du Tribunal Administratif (l'instruction du dossier dure en général entre 18 et 24 mois

- Janvier 2021: dépôt d'un mémoire complémentaire faisant valoir le vice de forme de l'AMR

Voir le résumé de l'article en vidéo